20.01.17 1 113 138 68

Инструкция для тех, кто лечился в платной клинике

Я ненавижу лечиться в государственных поликлиниках.

Мне проще заплатить, чем стоять в очередях к уставшей бабушке-врачу. Поэтому при любом заболевании я иду в платную клинику.

В 2015 году я потратила 18 800 Р на диагностику, консультации и процедуры. В 2016 году я оформила налоговый вычет на лечение и вернула 2500 Р . Расскажу, как сделать так же.

Что вы узнаете

Мы регулярно рассказываем как получать максимум выплат и льгот

Екатерина Кондратьева

получила налоговый вычет за лечение

Что такое налоговый вычет на лечение

Налоговый вычет - это деньги, которые государство возвращает вам из уплаченного вами же НДФЛ, если вы делаете что-то полезное для государства. Бывают налоговые вычеты за покупку квартиры и обучение. Сегодня поговорим о вычете за платные медицинские услуги.

Под медицинскими услугами налоговый кодекс подразумевает прием у врача, диагностику, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре, стоматологию, протезирование. В список попадает всё, с чем обычно сталкивается заболевший человек.

Операции, в том числе пластические, ЭКО, лечение тяжелых заболеваний, относятся к категории дорогостоящего лечения. За них получают другой вычет, но об этом в следующий раз.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не сделают.

Размер вычета зависит от стоимости лечения: чем больше вы потратили, тем больше вам вернут. Но максимальная стоимость лечения, которая учитывается при расчете вычета на лечение, - 120 000 Р . Это общий лимит почти для всех социальных вычетов, в частности по расходам на лечение и обучение (см. п. 2 ст. 219 НК РФ). Даже если вы заплатили в больнице миллион, вы получите вычет будто заплатили 120 тысяч.

Кто может получить вычет

Если вы получаете зарплату или имеете доход, с которого платите НДФЛ, вы можете получить вычет. Неработающие пенсионеры, студенты и женщины в декретном отпуске таких доходов не имеют, НДФЛ не платят, поэтому конкретно на этот вычет не претендуют.

Вам также вернут деньги, если вы оплачивали лечение своих родителей, супруга, детей до 18 лет. Для этого нужен документ, подтверждающий родство: свидетельство о браке или свидетельство о рождении. За оплату лечения тещи или тестя вычет вам не дадут.

На кого оформлен договор на лечение - значения не имеет. Но платежный документ должен быть оформлен на того, кто будет получать вычет.

Например, пожилой отец попал в больницу и дочь хочет оформить вычет за его лечение. Договор можно оформлять или на отца, или на дочь, а вот платежные документы - только на дочь. Если платежные документы выпишут на отца, клиника не даст дочери справку для налоговой. Лучше всего, если и в договоре и в платежных бумагах будут данные человека, который будет оформлять вычет. В нашем примере - дочери.

Сколько денег вернут

Сумма вычета зависит от размера вашей зарплаты и стоимости лечения. В любом случае налоговая не вернет денег больше, чем уплачено НДФЛ за год. Рассчитайте сумму своего вычета на калькуляторе.

Как получить вычет на лечение

Чтобы получить деньги, сначала нужно собрать подтверждения, что вы лечились и платили: договоры, чеки и справки из клиники. Потом заполнить декларацию 3-НДФЛ на сайте налоговой и отправить вместе с отсканированными документами на проверку.

После того как декларацию одобрят, надо написать заявление на возврат денег. По закону через месяц после подачи заявления налоговая должна перечислить деньги на ваш счет.

Можно делать всё постепенно. Я никуда не торопилась и готовила документы около трех месяцев.

Соберите чеки и договоры на лечение

В кассе или регистратуре клиники вам дадут договор и чек. Сохраните эти документы: только они подтверждают факт оплаты лечения. Прикрепите чек к договору скрепкой или степлером. Потом замучаетесь искать, к какому договору какой чек.

Получите справку из клиники

Подойдите в регистратуру или бухгалтерию и попросите справку для налоговой. Предъявите паспорт, ИНН, договор с клиникой, все чеки.

Некоторые клиники не требуют чеки. Они берут сведения об оказанных услугах из своей базы данных. Но так делают не все. Я потеряла несколько чеков, и девушка на ресепшене не включила их в сумму справки.

Если вы оформляете вычет за лечение родственников, вместе с документами принесите свидетельство о браке или свидетельство о рождении и попросите оформить справку на ваше имя.

В клинике, которую я посещала, справку делают максимум за 5-7 дней. Я пришла в безлюдное время, поэтому мне сделали справку за полчаса.

Если вы сомневаетесь, что справка оформлена правильно, - проверьте, соответствует ли она инструкции Минздрава. Обычно такой проблемы не возникает. Если у клиники есть лицензия, она обязана выдать правильно оформленную справку.

Вместе со справкой вам выдадут копию лицензии на осуществление медицинской деятельности. Если у клиники нет лицензии или ее срок действия истек, налоговая вам ничего не вернет. Копия лицензии остается у вас, ее не нужно отправлять в налоговую инспекцию.

Подготовьте документы для декларации

Отсканируйте справку из клиники и договор, чтобы отправить их в налоговую удаленно. Если вы получаете вычет за лечение родителей, супруга, детей до 18 лет, то сделайте скан свидетельства о браке или свидетельства о рождении.

На сайте налоговой принимают файлы формата.txt, .doc, .docx,

.pdf, .gif, .bmp, .jpg, .jpeg, .png,

.tif, .tiff, .zip, .7z, .rar, .arj, .xls, .xlsx

Возьмите справку 2-НДФЛ в бухгалтерии на работе. Данные из этой справки понадобятся для заполнения декларации. Ее сканировать не нужно.

Подайте документы в налоговую

Документы можно подать тремя способами:

- лично в ближайшей налоговой;

- по почте заказным письмом;

- на сайте nalog.ru .

Первые два способа мне не подошли: я не хотела стоять в очередях. Потратила вечер и подала документы на сайте.

Как подать документы на вычет на сайте налоговой

Подать документы в налоговую несложно. Общая логика такая: заполнить персональные данные, указать доходы и загрузить доказательства расходов на лечение. Чтобы вы не запутались, мы подготовили инструкцию из шести шагов.

1. Заходим в личный кабинет налогоплательщика и выбираем раздел «Налог на доходы ФЛ» → НДФЛ.

2. Заполняем паспортные данные. Если вы указали ИНН, то дату, место рождения, паспортные данные и гражданство можно не заполнять.

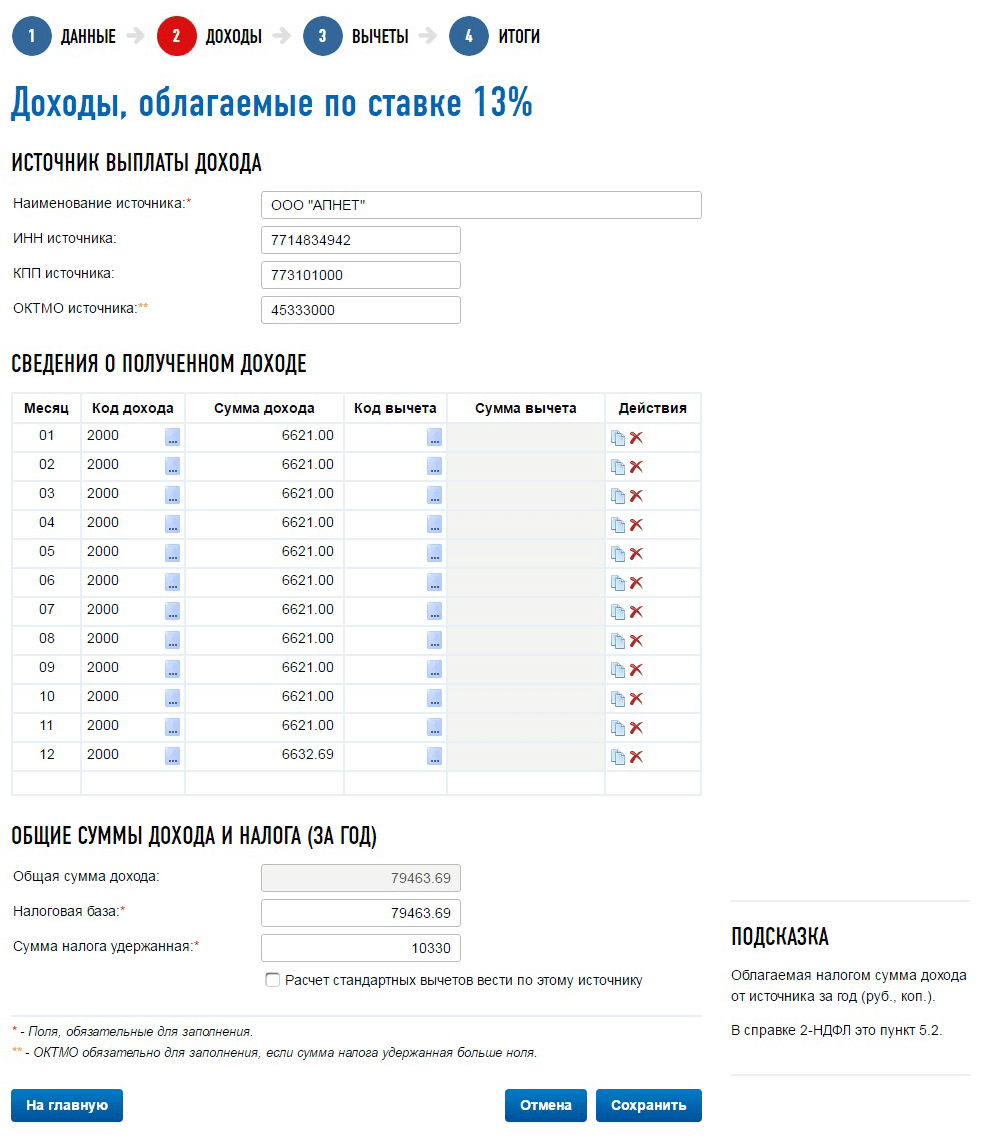

3. Указываем работодателя и доход. Здесь вам понадобится справка 2-НДФЛ. В первом пункте справки указана информация о работодателе (ИНН, КПП и ОКТМО).

4. Выбираем вычет, который хотим получить. Вычет на лечение находится в группе «Социальные налоговые вычеты». Вводим сумму, которую потратили, в окно «Расходы на лечение».

Обратите внимание: расходы на лечение и расходы на дорогостоящее лечение - это разные вещи. Мы говорим только о вычете на лечение.

5. Проверяем цифры и нажимаем красную кнопку «Сформировать файл для отправки».

6. Добавляем отсканированные справки и договоры. Подписываем электронной подписью и нажимаем «Подписать и направить». Если у вас нет электронной подписи, оформите ее в личном кабинете в разделе «Профиль» → «Получение сертификата ключа проверки электронной подписи».

Всё, вы отправили декларацию в налоговую инспекцию. Инспектор обязан ее проверить в течение трех месяцев. Уведомлений о проверке декларации нет, поэтому я проверяла личный кабинет раз в месяц.

Через полтора месяца мою декларацию одобрили.

Подайте заявление на возврат денег

Даже если вашу декларацию одобрили, без заявления деньги не вернут. Снова идем на сайт ФНС:

В заявлении ФИО, паспортные данные загрузятся автоматически. Вам нужно ввести реквизиты счёта, куда вы хотите получить деньги.

Реквизиты смотрите в личном кабинете на сайте банка. В Тинькофф-банке зайдите в личный кабинет на вкладку «О счете»:

После того как вы отправите заявление, деньги поступят на счет в течение месяца. Об этом вы получите сообщение из банка.

Запомнить

- Налоговый вычет вернут, если вы оплачивали собственное лечение или лечение родителей, супруга, ребенка до 18 лет.

- Подать заявление на вычет можно в течение трех лет после года, в котором оплатили лечение.

- Для получения вычета сохраните чеки и договоры. Попросите в клинике справку для налоговой, а на работе - справку 2-НДФЛ.

- Отсканируйте документы и подайте заявление на сайте налоговой. После того как вы отправите заявление, деньги поступят на счет в течение месяца.

Оплатив услугу по протезированию зубов, российский налогоплательщик получает право на оформление налогового вычета с соответствующих расходов. В чем заключаются нюансы получения данной выплаты?

Что представляет собой вычет на протезирование зубов?

Установка зубных протезов в общем случае является платной стоматологической услугой. В соответствии с положениями статьи 219 Налогового Кодекса, расходы на медицинские услуги, оказанные на коммерческой основе, могут быть использованы в качестве основания для получения налогового вычета — относящегося к категории социальных.

Рассматриваемый вычет представляет собой возврат гражданином РФ части подоходного налога, уплаченного в бюджет РФ. Максимальная сумма соответствующей выплаты — 13% от расходов на установку зубных протезов, но не более 15 600 рублей (13% от 120 000 рублей - предельной суммы, с которой может быть исчислен вычет по законодательству).

Существует ряд условий для получения выплаты, о которой идет речь. Рассмотрим их.

Условия получения вычета

К обязательным условиям получения вычета за установку зубных протезов, относятся:

- Перечисление гражданином в бюджет РФ подоходного налога в сумме, не меньшей, чем 13% от расходов на установку зубных протезов — в году, который предшествует тому, в котором оформляется вычет.

Социальные налоговые вычеты выплачиваются только в счет уплаченного гражданином НДФЛ в размере 13%. Как правило, данный налог исчисляется с зарплаты по трудовому договору. Но не только с него: НДФЛ также может уплачиваться при получении иных доходов. Таких как, например, доходы:

- от продажи недвижимости, транспортных средств;

- от сдачи квартир и иного имущества в аренду;

- от выполнения работ по гражданско-правовым соглашениям.

Наличие работы — один из критериев возникновения права на вычет, но есть и другие. Важно в принципе иметь доходы, с которых был исчислен и уплачен в бюджет НДФЛ.

- Наличие у гражданина, оформляющего вычет, документов, подтверждающих факт получения и оплаты услуг в стоматологической клинике.

Такими документами в данном случае будут:

- заявление на выплату по установленной форме;

- документ 3-НДФЛ;

- справка 2-НДФЛ;

- копия договора с медицинской организацией на оказание стоматологических услуг;

- копия лицензии клиники, действующей на момент оказания налогоплательщику медицинских услуг;

- оригинал справки об оказании клиникой медицинских услуг;

- копия кассового документа, подтверждающего оплату налогоплательщиком медицинских услуг.

- Обращение за вычетом в срок, не превышающий 3 года, начиная с года, следующего за тем, в котором были осуществлены расходы на протезирование зубов.

Все 3 указанных условия получения вычета должны быть одновременно соблюдены, иначе оформить соответствующую выплату не получится.

Вычет за зубные протезы: алгоритм получения

Условимся, что Иванов А.В., работающий в ООО «Лайт», в 2015 году установил в стоматологической клинике «Смайл» имплант стоимостью в 100 000 рублей. Для получения вычета с этой суммы Иванову А.В. нужно:

- Подготовить комплект следующих документов:

- декларацию по форме 3-НДФЛ (составив документ самостоятельно или обратившись в фирму, оказывающую подобные услуги);

- справку 2-НДФЛ (попросив ее сделать в бухгалтерии ООО «Лайт»);

- копию договора с ООО «Смайл» на оказание стоматологических услуг;

- копию лицензии ООО «Смайл», действующей на момент оказания услуг (попросив ее предоставить в регистратуре клиники);

- оригинал справки от ООО «Смайл», подтверждающей факт оплаты оказанных услуг (аналогично, запросив ее в регистратуре);

- оригинал кассового чека, оформленного кассиром ООО «Смайл» непосредственно при оплате стоматологических услуг (опять же, обратившись в регистратуру).

- Открыть счет в банке (обычный, на физлицо, можно «до востребования»), попросить у банковских работников распечатать его реквизиты. Или же, если подобный счет у Иванова А.В. уже имеется — просто узнать в банке его реквизиты.

- Заполнить заявление на получение вычета (взяв его форму в Налоговой инспекции по месту прописки или скачав с сайта ФНС).

В данном заявлении потребуется, в частности, указать реквизиты открытого банковского счета — на него должен будет прийти вычет.

- Отнести указанные документы, а также заполненное заявление в Налоговую инспекцию по месту прописки в период от 01.01.2016 года до 31.12.2018 года — в любой рабочий день.

При этом, Иванову А.В. нужно будет иметь в виду, что декларация 3-НДФЛ и справка 2-НДФЛ обязательно должны быть за год, предшествующий тому, в котором подаются документы на вычет.

Сумму вычета, которая в данном случае составит 13 000 рублей, Иванов А.В. получит в течение 4 месяцев после подачи документов в ФНС.

Налоговые скидки за лечение либо покупку медицинских препаратов относятся к группе и предоставляются только в том случае, если физическое лицо подготовило и правильно оформило всю необходимую . В этой статье мы поговорим о том, какие документы нужны для возврата 13 процентов с медицинских услуг.

Налоговым законодательством Российской Федерации, а именно 219 статьей (пункт третий), предусмотрено сокращение размера налогооблагаемой базы для физических лиц, которые внесли плату за медицинские услуги или потратились на .

Таким образом, если налогоплательщик был вынужден вложить материальные средства в лечение, то он имеет право вернуть себе обратно некоторую их часть.

Что нужно сделать, чтобы вернуть

Обращаем внимание на то, что воспользоваться налоговым вычетом социального типа могут далеко не все. Налоговая инспекция начислит денежную компенсацию только в том случае, если будут выполнены следующие условия:

- Выплата НДФЛ. Материальные средства, которые возвращаются в качестве компенсации, списываются из суммы, отданной физическим лицом на подоходный налог в государственную казну. В связи с этим для того, чтобы получить вычет, нужно отдавать со всех доходов 13% на НДФЛ. Лица, которые не являются налогоплательщиками, права на налоговую скидку не имеют.

- Правильное оформление документации. Так как вернуть походный налог, связанный с медицинскими расходами, можно не только за себя, но и за ребенка, отца, мать, брата либо сестру, то все документы, подтверждающие факт оплаты, должны быть обязательно оформлены на имя одного и того же физического лица.

- Лицензия. На сегодняшний день все больше и больше налогоплательщиков предпочитают пользоваться услугами платной клиники. При прохождении лечения в клинике также возможно получить налоговый вычет, но при этом необходимо, чтобы у данного учреждения была лицензия, а также все остальные документы, подтверждающие легальность его деятельности.

Когда подавать документы

Зачастую происходит так, что пакет документов полностью собран и оформлен должным образом, а налогоплательщик все же не получает денежную компенсацию. Как правило, это обусловлено несоблюдением .

Документы нужно направлять в налоговую инспекцию только в том году, который следует после года оплаты медицинских услуг.

Например, если больной выплатил деньги за свое лечение в платной клинике в 2017 году, то воспользоваться услугой начисления вычета можно только в 2019 году, а сведения во все документы должны быть внесены за 2017 год.

Следует отметить, что получить налоговую скидку, связанную с оплатой лечения, можно только за три последних года. Поэтому если человек лечился в 2014 году, то последняя возможность для получения вычета у него имеется в 2017 году, а в 2019 данное право автоматически сгорает.

Документы

Чтобы налоговая служба приняла положительное решение, касающееся начисления денежной компенсации за оплату медицинских услуг, а также потратило минимальное количество времени на камеральную проверку, настоятельно рекомендуем внимательно отнестись к подготовке документации. Вся информация, внесенная в документы, должна соответствовать реальности и не содержать исправлений.

Перечень документов в налоговую

В первую очередь, налогоплательщику, претендующему на вычет, нужно подготовить документы, которые являются обязательными для начисления любого из видов социальных вычетов. В эту группу входят следующие деловые бумаги:

- Декларация. Без наличия данного документа налогоплательщик не сможет доказать, что налоговая служба не имеет к нему никаких претензий. Декларация служит неким отчетом, который вмещает в себя абсолютно всю информацию о доходах физического лица, а также всевозможных операциях, связанных с ними.

- Справка. Поскольку выплатой подоходного налога с заработной платы, как правило, занимается работодатель, а не сам налогоплательщик, то была введена определенная форма документа – 2-НДФЛ, в которую вносятся все сведения об уплате налоговых сборов.

- Заявление. Чтобы налоговый инспектор не сомневался в том, что желание действительно исходит от самого налогоплательщика, а не от посторонних лиц, нужно составить заявление.

ВАЖНО! Заявление должно быть оформлено собственноручно претендентом на сокращение базы налогообложения и обязательно вмещать в себя все реквизиты счета, на который в результате будут перечислены материальные средства за лечение.

Документы из поликлиники

После того как физическое лицо, понесшее материальные траты, имеющие отношение к улучшению здоровья, подготовило декларацию, справку и заявление, оно может приступать к следующему этапу – сбору бумаг, непосредственно связанных с расходами на лечение. Претенденту на вычет нужно иметь в наличие следующие документы:

Если налоговая скидка оформляется в связи с покупкой дорогостоящих медикаментов, то единственным документальным подтверждением в данном случае служат чеки из аптеки. Именно на основании предоставленных чеков лечащий врач сможет выписать справку, которая впоследствии станет решающим фактором для налоговой службы, побуждающим к выдаче денежной компенсации.

Декларация

Налоговая декларация заполняется по форме 3-НДФЛ и требует соблюдения множества нюансов. Бланк декларации состоит из множества страниц, из которых только несколько являются обязательными.

Однако перед тем как приступить к заполнению бланка декларации, налогоплательщик должен иметь следующие документы, информация с которых вносится в документ по образцу 3-НДФЛ:

- Идентификационный номер налогоплательщика и паспорт.

- Справку о доходах, взятую с места работы, по форме 2-НДФЛ.

- Справку, выписанную медицинским учреждением, которая свидетельствует о внесении платы за лечение.

- Чеки, квитанции, а также любые другие документы платежного характера.

5/5 (3)

Что такое налоговый вычет на лечение

Налоговое законодательство предоставляет право вернуть оплаченные средства при лечении или приобретении медикаментов. Это означает, что часть затраченных средств можно вернуть назад.

Налоговый вычет представляет собой часть дохода, не облагаемую налоговым сбором. Для получения части средств назад следует соответствовать определенным условиям, отраженным в НК РФ. Так, например, лицо должно быть официально трудоустроено. Это означает, что оно должно ежемесячно платить НДФЛ.

Кто имеет право на возврат денег

Итак, как ранее уже было сказано, на получение вычета могут претендовать не все граждане.

Внимание! Для получения средств в виде вычета установлены следующие требования:

- лицо должно иметь официальное место работы;

- лицо должно платить ежемесячно НДФЛ.

Плательщик налога вправе получить денежные средства не только на себя, но и на несовершеннолетних детей, супруга, родителей.

Когда лицо зарегистрировано в качестве индивидуального предпринимателя и платит НДФЛ, то оно также получает право на выплату.

Лица, которые имеют статус ИП, но используют специальные программы налогообложения, не вправе претендовать на получение такой выплаты.

Не вправе претендовать на вычет лица, осуществляющие трудовую деятельность неофициально или состоящие на учете в качестве безработных. Пенсионеры вправе претендовать на вычет в том случае, когда они продолжают осуществлять трудовую деятельность.

Требования к клинике и проводимым процедурам

Согласно ст. 219 НК РФ, получить налоговый вычет в связи с оплатой лечения зубов можно в том случае, когда лицо осуществляло лечение в государственной медицинской организации или в частной клинике, которая обладает лицензией на оказание стоматологических услуг.

Обратите внимание на то, что клиника, которая осуществляла лечение, должна располагаться на территории РФ. В случае лечения в клинике, которая расположена на территории иностранного государства, предоставление вычета не допускается. Иных требований к медицинской организации закон не предусматривает.

Учтите! Когда речь идет о лечении, то вычет предоставляется за оказание следующих услуг:

- эндопротезирование;

- избавление от аномалий патологического характера;

- лечение заболеваний наследственного типа при помощи комбинированных методик;

- восстановление разрушенных костных тканей и лечение соединительных тканей;

- имплантация и протезирование.

Сколько можно получить обратно

В соответствии с нормой закона максимальная сумма вычета не может быть более 15 600 рублей. Когда сумма лечения составляет менее 120 000 рублей, то размер вычета составляет 13% от стоимости услуги.

Однако законодатель ввел такое понятие, как дорогостоящее лечение.

Заметьте! При оплате процедур, признаваемых в качестве дорогостоящего лечения, налоговый вычет равен 13% от полной суммы лечения даже в случае превышения 120 000 рублей.

Куда обращаться

Не каждый гражданин обладает информацией о том, каким образом можно вернуть 13% от стоимости оплаченных услуг.

Сложностей тут возникнуть не должно. Вычет можно получить после обращения в налоговый орган, который находится по месту проживания лица.

Документы, необходимые для оформления налогового вычета

Для получения налогового вычета следует представить следующие документальные сведения:

- заполненная декларация 3 НДФЛ;

- соглашение, заключенное с медицинским учреждением;

- документ, подтверждающий оплату медицинских услуг;

- справка, формы 2 НДФЛ.

Заявление подается в конце года и рассматривается после поступления налоговой службой не более 3 месяцев. Далее денежные средства перечисляются на счет получателю, либо с получателя не удерживается НДФЛ в пределах суммы вычета.

Когда и за какой период можно получить

Предоставление вычета осуществляется только за тот период, когда производилась оплата услуг. Подача декларации и иных документов осуществляется на следующий год после года фактически понесенных затрат. В году обращения выплачиваются денежные средства.

Внимание! Когда вычет оформлен не был, то лицо может реализовать свое право на него в течение последующих трех лет.

Период, в течение которого рассматривается заявление о предоставлении вычета, и принимается решение по нему, составляет не более 3 месяцев.

Если платят родственники

Иногда лечение оплачивается близкими родственникам. Тогда вы все равно вправе получить вычет.

Близкими родственниками в соответствии с налоговым законодательством признаются:

- родители лица;

- супруги;

- сестры и братья лица;

- дедушки и бабушки;

- дети, а также внуки.

Для рассмотрения заявления лицом представляется документ, подтверждающий родство. В качестве такого документа может быть свидетельство о рождении, свидетельство о заключении брака.

Заполняем Декларацию правильно

Декларация формы 3 НДФЛ представляет собой главный документ, являющийся основанием предоставления вычета. Когда декларация заполнена неправильно или с ошибками, налоговый орган обладает правом отказать в произведении выплаты.

Помните, в случае заполнения декларации собственноручно допускается использование только синих чернил. Слова пишутся заглавными печатными буквами. Исправления или помарки в документе производить не допускается.

Гражданами заполняются следующие части декларации:

- первый лист, в котором подлежит указанию персональная информация о лице в соответствии с паспортом, реквизиты, а также иная информация, которая касается гражданина;

- разделы 1 и 2, в которые вносят информацию о внесенных в течение года налогах и размере вычета;

- листы A и E1, в которых отражается информация о налоговой ставке, коде налога, указана величина заработной платы гражданина, его месте работы и прочее.

Посмотрите видео. Возврат 13 процентов за медицинские услуги:

Как оформить вычет за лечение через Госуслуги

Когда по какой-то причине лицо не может лично представить документы для последующего получения вычета, то подать документальные сведения можно с помощью сайта Государственных услуг.

Для использования этой системы необходимо зарегистрироваться или пройти авторизацию. Когда лицо впервые использует указанный сервис, то ему придется внести свои данные СНИЛС и ИНН. Подробная информация по использованию ресурса указана далее.

Шаг первый – создаем новую декларацию:

- итак, для начала следует выбрать на портале вкладку «Каталог услуг»;

- далее среди перечня услуг, которые можно выбрать, необходимо выбрать «Налоги и финансы»;

- после этого следует перейти по ссылке «Прием налоговых деклараций (расчетов)»;

- после этого на экране стоит найти пункт «Предоставление налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ)»;

- из представленного перечня следует выбрать необходимый тип услуги «Сформировать декларацию онлайн» и нажать на него.

Затем следует нажать на кнопку «Получить услугу». После этого действия сервис системы осуществит автоматическое перенаправление на анкету, которая подлежит заполнению. Предварительно получатель услуги сможет ознакомиться с информацией, предложенной сайтом. Далее следует нажать клавишу «Заполнит декларацию».

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам.

Шаг второй - вносим необходимые сведения в форму:

- с переходом к заполнению декларации лицу будет предложен

- чекбокс с указанием годов. Необходимо выбрать год заполнения декларации, нажать ОК;

- далее на экране появятся несколько вкладок. Выбрать необходимо ту, которая называется «Декларация». После ее выбора на странице отобразятся графы, в которые следует внести информацию: номер корректировки (для подающегося в первый раз документ он выглядит следующим образом: «0»), категорию лица, которое подает декларацию (в нашем случае следует выбрать «Иное физическое лицо»);

- когда во втором пункты заполнены все графы, необходимо перейти к пункту доходы.

На этой странице указываются сведения о доходах, которые в течение года поступали от работодателя, или иных доходах, за которые:

- необходимо отчитаться перед государством;

- есть намерение получить налоговую компенсацию в виде вычета.

Важно! Для принятия системой декларации подлежит указанию следующая информация:

- о работодателях, которые выплачивали Вам средства;

- об иных источниках доходов;

- о размере получаемых средств.

Обратите внимание на то, что сервис «Госуслуги» автоматически устанавливает категорию доходов, которые облагаются налогом, равным 13%. Когда получаемые средства подлежат обложению в иной сумме, ее следует выбрать вручную, выбрав нужную в списке.

Каждая графа, которая заполняется в этом разделе, должна быть идентична данным, которые отражены в справке формы 2 НДФЛ, которая выдается по месту трудовой деятельности. Когда эти данные уже были внесены, то их можно просто перенести на эту страницу путем копирования с другой.

Следующий раздел называется « Вычеты». В этой графе следует выбрать именно ту, которая подходит под конкретную ситуацию гражданина, претендующего на получение вычета. Когда речь идет о получении вычета в связи с лечением зубов, то следует выбрать категорию «социальные вычеты».

Заметьте! В этом разделе указывается следующая информация:

- в первую очередь указывается сумма, которая была оплачена за полученную услугу;

- в пункте «социальные вычеты, предоставленные налоговым агентом» нужно указать соответствующий ранее выданной вам налоговой компенсации код (найти сведения можно также в справке 2-НДФЛ).

Шаг третий - отправляем документы в налоговую инспекцию

Завершающим этапом заполнения документа в онлайн-режиме является переход на вкладку «итоги».

В этой вкладке можно получить информацию о:

- полученном доходе;

- денежной базе, которая подлежит налогообложению;

- сумме налогового сбора;

- сумме, которая предоставляется в качестве выплаты;

- величине средств, которые вы должны доплатить в казну страны.

Составленный файл может быть сохранен в качестве файла на компьютере или ноутбуке. Дополнительно он может быть направлен в налоговый орган. После выбора необходимого действия следует нажать кнопку «Далее».

Для получения информации о том, доставлено ли письмо в налоговый орган, необходимо найти раздел «Декларация по форме 3-НДФЛ» и перейти в «Мои декларации».

Когда рядом с составленной декларацией появится зеленая галочка, это будет означать, что декларация получена налоговым органом.

Процедура проверки и рассмотрения поступившей декларации указывается в этом же разделе.

В случае принятия к рассмотрению декларации статус будет меняться с «зарегистрирована в налоговом органе» на «проверка завершена».

Налоговое законодательство определяет, что у налогового органа имеется 90 рабочих дней, в течение которых должна быть проведена проверка поступившей информации в декларации, и принято решение по ней.

Помимо сервиса gosuslugi.ru, граждане обладают правом использовать иной способ подачи декларации, помимо личного визита:

- направить документы с помощью почты, ценным письмом с описью файлов, которые вложены в конверт;

- представить заполненную декларацию и остальные документы с доверенным лицом.